作者:Jack Inabinet 翻译:火火/白话区块链

虽然 TradFi 复苏,但加密货币仍处于熊市,一些人在思考是否有办法抓住这一上涨空间。今天,我们深入研究现实世界资产(RWA)的世界,并探讨代币化美国国债推动更多加密货币采用有什么潜力。

贝莱德首席执行官拉里·芬克(Larry Fink)大胆地将加密行业称为“市场的下一代”,而波士顿咨询集团预计,在未来七年内,这一机会的规模将比当前 DeFi 的 TVL大 42 倍。

TradFi 热衷于哪些加密货币现象?当然是Token化资产!现实世界资产(RWA)的爱好者长期以来一直预示着Token化主导的牛市即将到来,但直到最近,该行业仍难以在加密货币领域获得吸引力。

虽然RealT和Centrifuge等协议已经成功地创建了现实世界资产的链上呈现,但它们一直在努力吸引具有一定规模的市场。由于监管不确定性,拥有承销这些交易能力的 TradFi 机构在放贷方面犹豫不决,而且此类产品的不透明链下性质(以及相对较低的回报)阻碍了加密货币原生者参与这些市场。

长期以来,Token化的进展速度非常缓慢,但值得庆幸的是,有一种资产类别正在成为能够引发大规模采用的冠军:美国国债!

今天,我们将使用 MakerDAO 作为案例研究来验证美国国债上链背后的乐观论点,揭示为什么将山姆大叔的债务升级为金融产品将刺激下一波 RWA 采用,并思考Token化的下一步发展。

1、MakerDAO 的 RWA 之旅

MakerDAO 对现实世界的资产并不陌生。自 2021 年 4 月以来,其稳定币 DAI 至少部分由 RWA 抵押。

早期,Maker 通过定制信贷协议采购 RWA,然而,协议很快意识到此类设施的局限性。定制信贷极难扩大规模,且风险较高;每笔贷款都需要耗时的尽职调查过程,并以流动性相当差的资产(即房屋契约或应收账款)作为抵押。

为了追求规模和降低风险,Maker选择完全规避定制信贷的困难,成为美国政府的贷款人!

首先是 Maker 的Monetalis Clydesdale金库,该金库通过投资流动性强的美国国债交易平台交易基金来赚取收益。紧随其后的是BlockTower Andromeda金库(一种类似的投资工具)和Coinbase Custody金库,后者有助于返还保留 Maker USDC 的美国国债所赚取的部分收益。

特别是这些保险库的引入最终使得Maker能够通过将规模化部署到实际资产中来利用闲置的稳定币,它们的高流动性使Maker能够像传统金融实体一样管理期限,通过在稳定币储备增长和减少时加大和减小头寸。

尽管在 2022 年 10 月Monetalis Clydesdale推出之前,只有 2% 的 DAI 由 RWA 抵押,但自其推出带来范式转变以来,Maker 的资产负债表构成在 10 个月内发生了根本性变化。目前,47% 的未偿 DAI 由 RWA 抵押,这些金库贡献了58%的Maker 收入。

来源:Dune

借助 2023 年 RWA 带来的巨大收入流入,Maker 能够通过重新启动 MKR 销毁并提高 DAI 储蓄率 (DSR)为 MKR 和 DAI HODLers 提供收益。

自 7 月 19 日开始以来,销毁造成的 MKR 边际回购压力无疑在帮助该Token兑 ETH 上涨 40% 方面发挥了一定作用。

来源:DexScreener

高涨的 DSR 收益率未能成功应对 DAI 未偿付额的下降(除了 USDT 之外,几乎所有稳定币的供应都遭遇了这种悲惨命运),但它们无疑刺激了 Maker 货币市场 Spark Protocol 的使用。

自 DSR 首次增加以来,Spark Protocol 的 TVL 大幅攀升,目前接近 4.5 亿美元。

来源:DeFi Llama

Maker 是今年迄今为止表现最佳的 100 种加密货币中第五名,而使其在 2023 年脱颖而出的独特因素无疑是其 RWA 投资组合的收益生成机器。

2、为什么选择美国国债?

在 TradFi 中,美国国债是最重要的抵押品;在去中心化金融体系中采用(在某种程度上)似乎是很自然的。

与公司债券或贸易应收账款等其他类型的证券不同,美国国债的违约风险几乎为零,并具有“无风险”的称号,因为政府有能力印制新钱来偿还旧债务。实际上,这意味着持有短期美国国债投资组合会面临与持有美元类似的风险状况,同时提供额外的收益收益。

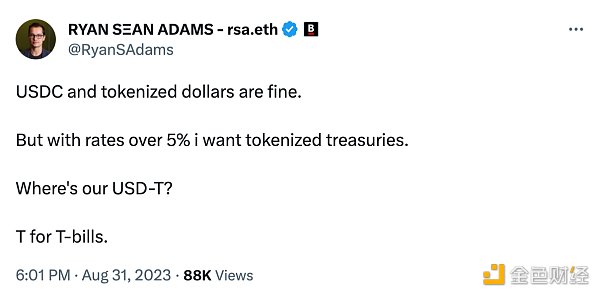

像 USDT 这样的Token化稳定币可以很好地作为支付结算工具,但当前的稳定币模式对于渴望回报的消费者来说并不可行!

由于 TradFi 收益率达到数十年来未见的水平,且加密货币原生收益率远离牛市高点,现在是协议利用 RWA 的最佳时机;Maker 只是试图通过使用美国国债作为抵押品来获取竞争优势的协议之一。

Ondo Finance 为其 Ondo 短期美国政府债券基金 (OUSG) 吸引了近 1.6 亿美元的存款。Ondo 的相关货币市场Flux Finance的 TVL 接近 4000 万美元,未偿还贷款为 2500 万美元,其 fUSDC 存款收据甚至是由Pendle等 DeFi 协议组成的。

基于信用的 RWA 协议也不拥抱美国财政部的Token化游戏。Maple Finance最近推出了现金管理池,通过投资美国国库券和逆回购协议(另一种极低风险的证券形式)来发挥资金的作用。

Frax Finance 是另一家稳定币发行商,希望通过发布FraxBonds来扩大其 V3 产品范围。最近的一次治理投票批准了FinresPBC 作为 V3 的金融渠道,该渠道将提供进入美国国债的渠道,为 FraxBonds 建立高质量收益来源并为其提供无限的可扩展性。

3、Token化的未来

美国国债可能是大规模采用Token化的起点,采用其他形式的高质量债务证券将被货币市场接受,并且几乎不需要审查或管理,例如 AAA 级抵押债券和债券存款,也不甘落后,它们的安全收益流可以轻松转化为各种金融产品,这将有助于满足市场参与者对被动回报的无穷大的胃口。

毫无疑问,Token化未来的最大障碍是目前缺乏监管。大型金融机构只是在等待加密货币监管的进一步明确,然后再介入,而Token化的成功取决于加密货币悬而未决的监管和法律问题的解决。

全球不一致的监管框架也是Token化的主要风险。加密货币可能是一种全球现象,但各国不同的法规只会隔离市场。这将为被迫应对不同数字资产框架特性的公司带来巨大困难,并阻止真正的全球资产市场的形成,从而限制Token化的全部潜力。

一旦加密货币获得明确的监管,为机构铺平道路,我们最初的Token化产品将占领传统金融市场!

企业喜欢创造运营和成本效率,一旦他们意识到可以从Token化中节省成本,他们就会迅速将所有内容转移到链上。每个人都将逃离传统的金融体系,以换取全球区块链市场的流动性,在那里他们可以获得即时结算和完全透明度。

尽管存在监管障碍,但有一个确定性仍然存在:Token化将继续存在!

在我们等待明朗未来的同时,可以确定的是,美国国债在加密领域的日益普及(以及货币市场接受的特定类型的证券)正在为不可避免的资产Token化主导的未来牛市奠定基础。

查看更多

加密货币 三大交易所

加密货币 三大交易所