作者:Ding HAN, Alice Kohn, Glassnode;来源:glassnode

摘要

在过去的几周内,由于特定事件的影响,数字资产市场的波动性加大,与此同时,显著的资金外流迹象也随之出现。

衍生品市场表现出流动性的持续流出,特别是在ETH期货上,这意味着资本正在从风险曲线的高点转向相对安全的位置。

我们仔细研究了Uniswap流动性池与期权市场之间的诸多相似之处,从中解读流动性提供者对于波动和价格的看法。

数字资产市场觉醒

最近几周,数字资产市场从历史上轻微的波动期中苏醒。这主要是由以下两大关键事件造成的:

8月17日的闪电崩盘BTC和ETH分别下跌了-11%和-13%。

8月29日,灰度胜诉美国证券交易委员会(SEC)的消息推高了价格,但在接下来的三天里,之前的涨幅全被回吐。

目前,BTC和ETH的现货价格正围绕8月份的低点徘徊。

实时图表

实时图表

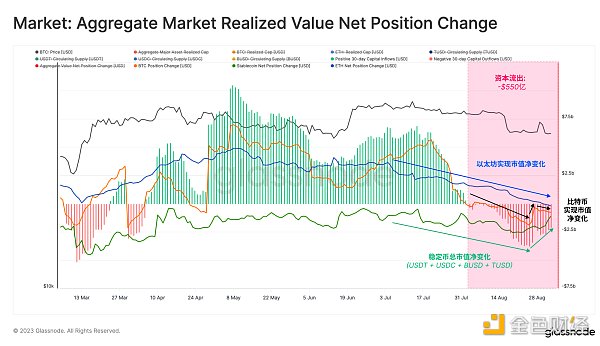

"已实现价值总量"是一个关键指标,用于追踪流入该行业的资本总额。这一指标结合了:

两大主流币BTC和ETH的已实现市值

以及五大主流稳定币 USDT、USDC、BUSD、DAI 和 TUSD 的供应量。

由此可见,早在这两大事件发生之前,市场在8月初就已经进入了资本外流的阶段。整个8月份,大约有550亿美元的资本从数字货币领域撤离,

主要是BTC、ETH及稳定币的外流所致。

实时工作台图表

实时工作台图表

在以太坊生态系统中,DeFi、GameFi 和 Staking 板块的指数表现差异明显。每个指数都是根据该行业 "蓝筹 "代币的平均供应加权价格构建的。

我们可以看到,与主要代币相比,DeFi 和 GameFi 代币的表现相对较差(-17%)和(-20%),而流动性质押代币的表现稍好一些(-7.7%)。不过,与3月、4月和6月的跌势相比,此次价格下行的幅度并不大。

实时高级图表

实时高级图表

衍生品市场风险偏好下降

2021-23年周期的关键发展之一是衍生品市场的成熟,尤其是BTC和ETH。衍生品市场对这些资产的定价方式可以提供有关市场情绪和定位的信息。

2023年以太坊期货和期权市场的总体活动明显低于2021年和2022年的水平。这两个市场的日均交易量已降至143亿美元/天,约为过去两年平均交易量的一半。本周,成交量更低,仅为83亿美元/天,表明流动性继续从该领域流失。

实时工作台图表

实时工作台图表

衍生品未平仓合约也反映出了同样的市场趋势。继FTX崩溃造成的市场低迷后,未平仓合约在2023年初开始攀升。就期权而言,未平仓合约在3月银行业危机期间达到顶峰,当时USDC短暂从1美元脱钩。另一方面,以太坊期货的未平仓合约在上海升级前后也触及高点,这暗示着这段时间可能是该资产的最后一波大规模的投机行为。

从那时开始,这两个市场的活跃合约的名义总值维持在相对稳定的水平。与我们对BTC市场的观察类似,以太坊期权市场目前的规模(53亿美元)与期货市场(42亿美元)相似,实际上目前的规模更大。

实时高级图表

实时高级图表

自今年年初以来,以太坊期权市场出现了明显的上升,交易量增长了256%,日交易量达到3.26亿美元/天。与此同时,期货交易量今年持续下降,从1月初的200亿美元/天下降到现在的80亿美元/天。唯一值得注意的是,在上海升级前后,期货交易量曾短暂上升至300亿美元/天左右。

鉴于 8 月份两个市场的交易量都没有发生重大变化,这表明交易者正在继续将流动性向风险曲线的更高处转移。

实时工作台图表

实时工作台图表

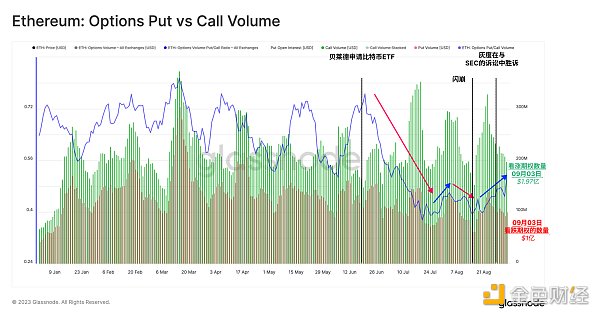

从 "拉动/调用 "比率来看,我们可以看到对重大新闻事件的高度响应。例如,在贝莱德申请比特币 ETF 之后,市场情绪变得更加看涨,推动 Pull/Call 比率从 0.72 降至 0.40。

然而,随着 8月17日的抛售,情况发生了变化,Pull/Call 比率上升到 0.50,看涨期权量从3.2亿美元/天大幅下降到1.4亿美元/天。

实时工作台图表

实时工作台图表

流动池是期权市场吗?

为了加强我们的上述分析,我们选择了像 Uniswap ETH/USDC Pool 这样的自动做市商进行研究。自从在Uniswap V3上引入集中流动性以来,有一个论点流传甚广:Uniswap的流动性位置可以被视为看跌期权和看涨期权的定价策略。虽然我们不完全同意将它们完全等同于期权,但无疑,这两者之间存在许多相似点值得我们深入探索。

我们将重点分析 USDC/ETH 0.05% 池,这是最活跃的Uniswap 池,因此可提供最强烈的市场信号。该池的7天交易量为15.1亿美元,总锁仓价值 (TVL) 为2.6亿美元。

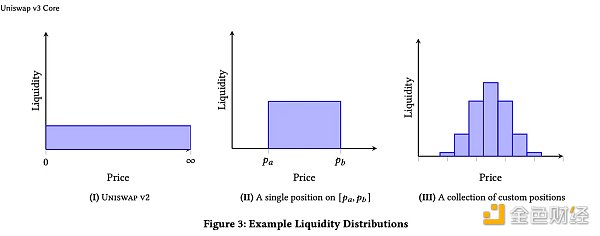

Uniswap V3 具有流动性集中的独特特点。流动性提供者(LPs)可以选择一个价格范围,集中提供流动性。只有当市场在该范围内交易时(类似于行权价),才能获得费用,而且该范围越窄,相对费用收入就越高。这种集中流动性的方式既为交易者提供了更好的交易体验,也增强了流动性提供者的资金使用效率。

因此,可以说LP资本的定位必须考虑到对波动性的预期(上下限之间的价差)和预期的价格范围(行权水平上下)。我们的论点是,假设流动性提供者正在积极管理其头寸,我们或许可以从期权市场数据中得出类似的见解。

来源:Uniswap白皮书

来源:Uniswap白皮书

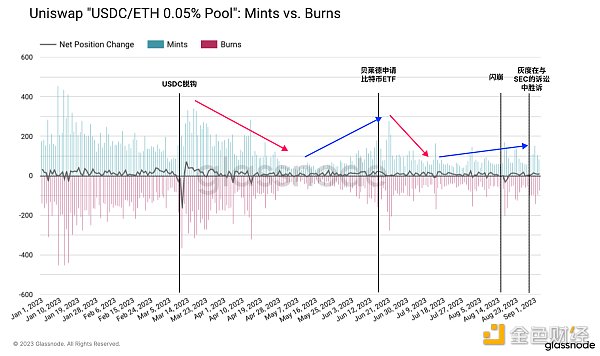

我们首先观察 USDC/ETH 0.05% 池的总体活动情况。由于种种原因,我们将避免使用TVL指标来衡量池或相应代币对的活跃度。相反,我们将用两个指标来表示活跃度:

1.每日铸币量代表流动性提供者开立的流动性头寸数量,

2.每日烧毁量代表流动性提供者关闭流动性头寸的数量。

从这些指标来看,在3月银行业危机和4月上海通升级之后,市场活动有所萎缩,直到6月初仍处于相对低位。随后,在贝莱德 ETF 公告发布前后,我们看到新增铸币和燃烧的数量激增,然后在8月 17日抛售期间再次出现激增。

下图还显示了流动性提供者持仓量的净变化,以此衡量开仓与平仓之间的平衡。我们注意到,这一指标受市场趋势的影响较小,但受离散事件的影响较大,这表明短期波动是一个关键因素。

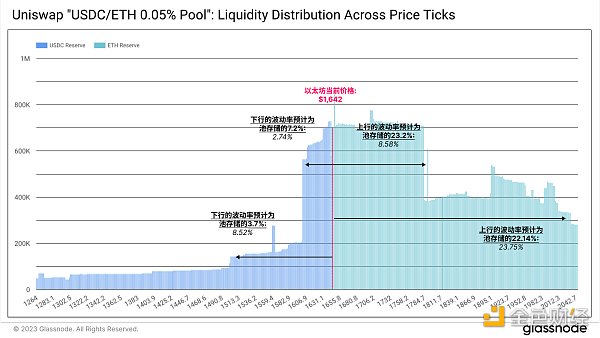

在研究 Uniswap 池中不同价格范围的流动性分布时,我们发现大部分流动性被设定在当前价格之上。

在研究 Uniswap 池中不同价格范围的流动性分布时,我们发现大部分流动性被设定在当前价格之上。

最集中的流动性(约占资本的30.4%)约在11%的价格区间内,价格预期波动范围为 -2.7%至+8.6%。第二级流动性的价格下行缓冲区为 -8.5%,上行缓冲区为 +23.7%。可以说,Uniswap的流动性提供者们表达了对ETH的乐观预期和市场总体上行的预期。

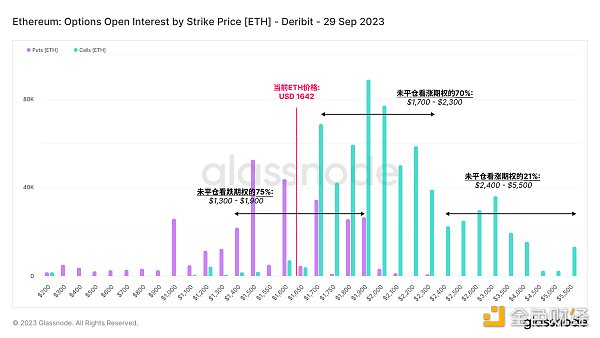

如果我们将其与9月底到期的期权行权价进行比较,就会发现类似的积极前景。70% 的看涨期权的行权价在1700美元到2300美元之间,而 75% 的看跌期权的行权价在1300美元到1900美元之间。这些价格水平与 Uniswap 流动池的流动性分布基本一致。

如果我们将其与9月底到期的期权行权价进行比较,就会发现类似的积极前景。70% 的看涨期权的行权价在1700美元到2300美元之间,而 75% 的看跌期权的行权价在1300美元到1900美元之间。这些价格水平与 Uniswap 流动池的流动性分布基本一致。

实时专业图表

实时专业图表

回到USDC/ETH Uniswap 池,我们可以分析流动性集中度是如何随着时间的推移而调整的。下面的热图显示了流动性的密度,颜色从冷到热逐渐增加。

随着自动LP策略和执行的扩展,流动性提供者在波动较大的时期,成功地提供了接近现货价格的流动性。6月1日,大量流动性就在当时的价格上方(如更深的黄色区域所示)。可以说,这表明做市商期望在这一区域获得更高的手续费收入。这种流动性一直持续到8月份的闪电崩盘,当时的流动性集中度被调整到越来越低于1800美元。这张图为我们提供了一个独特的视角,展示了流动性提供者如何快速地应对市场事件和价格波动。

同样有趣的是,以红色区域为代表的流动性高度集中,与强劲的价格变动以及趋势逆转往往相吻合。通过研究Uniswap流动性池,我们可以更好地了解市场的情绪和头寸,这为我们提供了有价值的市场洞察。

总结和结论

总结和结论

灰度公司战胜美国证券交易委员会的乐观情绪是短暂的,以太坊的价值在几天内就跌回了 8 月份的低点。现货市场的资本继续外流,衍生品市场的流动性也在持续下降。总体而言,投资者似乎对重返市场犹豫不决,他们更愿意将资金转移到风险曲线的更高处。

我们对 Uniswap 流动性池进行了研究,试图确定是否可以获得与期权市场类似的定价信息。我们的分析表明,流动性资本对市场事件的反应相当灵敏,而且有可能在流动性提供者的波动性和价格预期方面找到启示。

查看更多

加密货币 三大交易所

加密货币 三大交易所